La fraude à la TVA est le fait de ne pas verser de manière intentionnelle la taxe sur la valeur ajoutée (TVA) au Trésor Public.

Il peut s’agir par exemple simplement d’une absence de paiement, d’une sous-déclaration ou d’une fausse demande d’exonération.

Pour déterminer si une entreprise a respecté la réglementation sur la taxe sur la valeur ajoutée (TVA), l’administration fiscale procède généralement à un contrôle des livres et des registres de l’entreprise par le biais d’un contrôle fiscal.

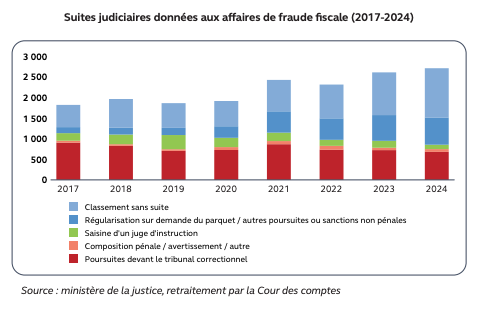

Dans un second temps, les dirigeants de l’entreprise peuvent être poursuivis pénalement pour fraude fiscale devant le tribunal correctionnel.

- En quoi consiste ce contrôle fiscal à la TVA ?

- Quand parle-t-on de fraude à la TVA ?

- Quelles sont les sanctions encourues et quels sont les recours possibles dont dispose le contribuable pour sa défense ?

Autant de questions auxquelles le cabinet Arfé Avocats spécialiste en droit pénal fiscal essaye d’apporter des réponses claires et précises lorsque votre entreprise se retrouve dans une situation de fraude fiscale à la TVA ou que vous êtes poursuivi pénalement en tant que dirigeant.

TVA : Définition et mécanisme

Qu’est-ce que la TVA ?

La Taxe sur la Valeur Ajoutée (souvent abrégée TVA) est un impôt indirect sur la consommation.

Elle concerne, en principe, tous les biens et services consommés ou utilisés en France.

C’est le consommateur final du produit qui va supporter la TVA. Toutefois, les entreprises vont assurer la collecte de cette taxe pour la reverser au Trésor public.

En tant qu’entreprise impliquée dans la production d’un bien ou d’un service, vous jouez donc le rôle de collecteur d’impôt pour l’Administration fiscale.

Concrètement, vous facturez la TVA à vos clients sur chaque produit/service proposé puis la reversez ensuite au trésor public. En contrepartie, vous pourrez récupérer la TVA appliquée par vos fournisseurs sur vos achats, en la déduisant de ce que vous devez verser.

Cet impôt a été créé en France en 1954 par Maurice Lauré (1917-2001), polytechnicien et haut fonctionnaire du ministère des finances.

Aujourd’hui, la TVA s’applique en France mais aussi dans toute l’Union européenne (TVA intracommunautaire).

En France continentale, le taux normal de la TVA est actuellement de 20%.

Il existe également deux taux réduits à 10% et 5,5%.

Quel est le mécanisme de la TVA ?

La TVA est un impôt qui n’est pas collecté directement par l’État comme l’impôt sur les sociétés (IS), l’impôt sur le revenu ou la taxe d’habitation par exemple.

La TVA est en fait une taxe qui vient s’ajouter au prix de tous les produits ou services qui y sont soumis (c’est-à-dire la quasi-totalité).

C’est la raison pour les factures doivent mentionner deux montants :

- le prix hors taxes (HT), qui correspond à la rémunération du vendeur, et

- le prix toutes taxes comprises (TTC), qui inclut le montant de la TVA.

C’est donc le vendeur du produit ou du service qui collecte la TVA auprès de ses clients et qui est ensuite chargé de la reverser à l’État.

Ce vendeur lui pourra déduire la TVA qu’on lui aura facturé sur ses achats.

Ce système permet d’assurer la neutralité de la taxe qui ne s’applique que sur la “valeur ajoutée” à chaque stade de la production.

Finalement, seul le consommateur final supporte la TVA.

Qu’est-ce que la fraude à la TVA ?

La fraude à la TVA consiste, pour une entreprise, à échapper de manière frauduleuse à ses obligations en matière de TVA.

Il existe de nombreux types de fraudes à la TVA que ce soit dans un contexte franco-français ou international (généralement dans le cadre de l’Union européenne).

La fraude à la TVA est fiscalement et pénalement répréhensible.

Elle constitue un préjudice pour l’administration fiscale.

Les pouvoirs publics tentent ainsi de lutter activement contre les différents schémas de fraude.

Fraude fiscale à la TVA : les différents types de fraudes qui existent

Pour mettre en place un système de fraude à la TVA, la plupart des fraudeurs ont recours à la création de sociétés éphémères ou fictives d’importation de produits.

Généralement, on peut évoquer deux types de fraudes à la TVA :

1. La fraude simple

La fraude simple concernant la TVA est probablement aussi ancienne que la TVA elle-même.

Elle consiste pour une entreprise assujettie à la TVA à facturer un bien ou un service à un client, à encaisser le montant TTC puis à ne pas reverser la TVA correspondante à l’Etat français.

L’entreprise réalise un gain supplémentaire par rapport à ses concurrents correspondant au montant de la TVA qu’elle conserve pour elle au lieu de la reverser au Trésor public.

Ce schéma n’est évidemment possible que si l’entreprise est éphémère et que ces dirigeants disparaissent avant que les autorités ne la contrôlent.

Dans ce schéma de fraude simple (comme pour les autres schémas d’ailleurs), les personnes lésées sont:

- L’Etat qui ne perçoit pas le montant de TVA dans ses caisses

- Les entreprises concurrentes qui voient une entreprise proposer des biens ou des services moins chers du fait du non reversement de la TVA.

2. La fraude carrousel

Bien plus sophistiquée, les fraudes à la TVA dites « carrousel » se déroulent dans plusieurs Etats de l’Union européenne (UE).

Elles mettent alors en jeu les dispositions européennes de la TVA dite TVA intracommunautaire.

Comme l’indique leur nom (carrousel), leur fonctionnement repose dans une sorte de cycle de la marchandise qui peut revenir à son lieu de départ à la fin du schéma.

Concrètement, plusieurs entreprises présentes dans différents États de l’UE s’associent pour réaliser entre elles des échanges commerciaux dans l’unique but de bénéficier du remboursement d’une TVA qui n’a jamais été préalablement collectée.

Pour rentabiliser au mieux l’opération, les fraudeurs s’intéressent généralement à des biens de haute valeur et qui occupent peu d’espace avec le taux de TVA le plus important (20% pour le cas de la France).

Il s’agit essentiellement des produits électroniques, des téléphones portables, des parfums haut de gamme et d’autres produits de luxe.

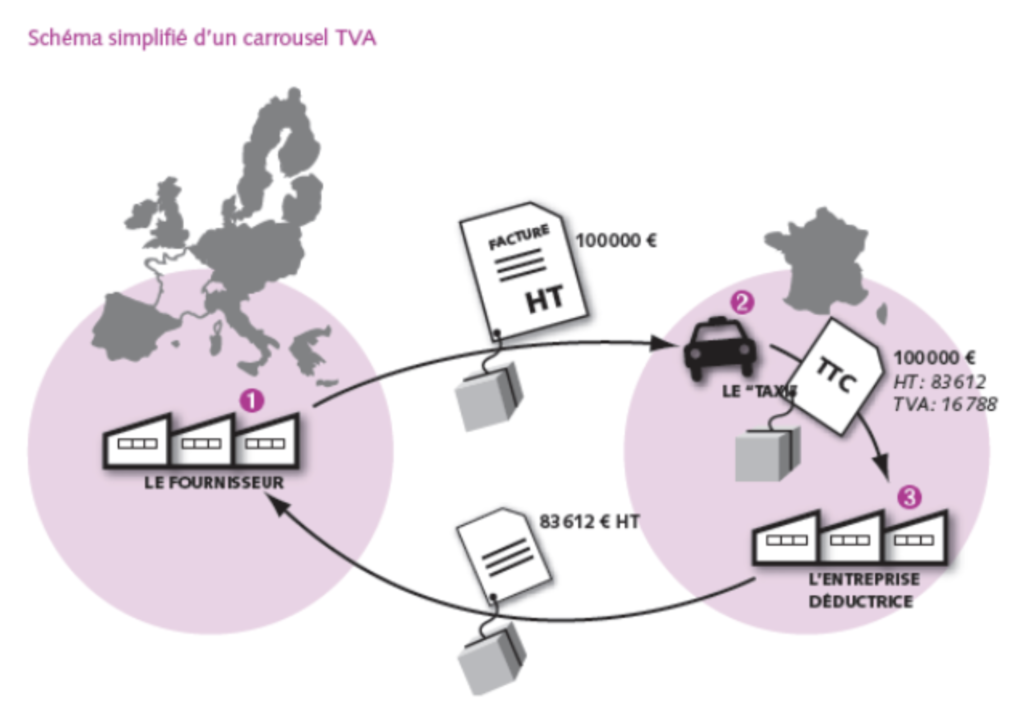

Exemple :

Voici un scénario possible pour mieux comprendre le fonctionnement de la fraude carrousel:

- Une entreprise fictive ou Taxi « 2 » est constituée en France pour servir à réaliser la fraude.

- Cette entreprise va acheter une cargaison de téléphones portables auprès d’une entreprise « 1 » située en Espagne pour une valeur de 100 000 €. La transaction étant intracommunautaire, l’achat se fait donc hors taxe.

- L’entreprise Taxi « 2 » revend la cargaison à une autre société « 3 » située aussi en France à un prix réduit de vente TTC de 100 000 € (soit un prix de 83 612 € HT et 16 788 € de TVA).

- L’entreprise « 3 », nouvel acquéreur de la cargaison, pourra récupérer auprès du fisc, la TVA de 20%, soit 16 788 € qu’elle a payé à l’entreprise Taxi « 2 » lors de l’opération de vente.

- De son côté, l’entreprise « 2 » qui a facturé la TVA au prix de vente TTC est tenue de reverser les 16 788 € au Trésor public. Toutefois, l’entreprise taxi « 2 » ne reversera jamais aux impôts le montant de la TVA qu’elle a collectée.

A la fin du circuit de facturation, il est possible que la marchandise revienne à son point de départ à un prix inférieur (d’où le nom de carrousel).

La TVA non reversée (16 788 €) est alors répartie entre tous les intervenants du circuit.

Il faut préciser d’ailleurs qu’il n’est pas indispensable qu’il y ait réellement un flux de marchandises puisque le but des participants peut être simplement de partager une TVA éludée frauduleusement.

Quelles sont les sanctions en cas de fraude fiscale à la TVA ?

La fraude à la TVA est répréhensible d’un point de vue fiscal et d’un point de vue pénal.

Les sanctions sont ainsi de deux ordres:

- Des sanctions fiscales (1)

- Des sanctions pénales (2)

1. Sanctions fiscales

D’un point de vue strictement fiscal, l’administration procédera au contrôle fiscal de la société “Taxi”.

La TVA qui a été facturée mais conservée (par la société “Taxi”) dans notre exemple, devra être payée au Trésor public.

Des majorations de 80% pour manœuvres frauduleuses s’appliqueront au montant de la TVA non reversée ainsi que des intérêts de retard de 0,4% par mois.

Les autres intervenants du schéma peuvent également être inquiétés d’un point de vue fiscal:

- remise en cause du droit à déduction de l’entreprise déductrice avec majorations et intérêts de retard

- Solidarité de paiement de la taxe entre le fournisseur et le client (article 283-4° du CGI)

- Remise en cause de l’exonération de la livraison intracommunautaire s’il est démontré que le fournisseur savait ou ne pouvait ignorer que le destinataire présumé de l’expédition n’avait pas d’activité réelle (article 262 ter-I-1°) du CGI).

A ces sanctions administratives, peuvent s’ajouter des sanctions pénales pour fraude fiscale ou escroquerie.

2. Sanctions pénales

Les sanctions pénales applicables à la fraude à la TVA sont celles soit de la fraude fiscale soit de l’escroquerie.

2.1. Fraude fiscale

D’un point de vue pénal, la fraude à la TVA est un cas de fraude fiscale tel que prévu à l’article 1741 du Code général des impôts.

Les dirigeants des sociétés ayant participé au schéma de fraude carrousel peuvent donc être poursuivis personnellement pour fraude fiscale.

indépendamment des sanctions fiscales applicables, les personnes impliquées encourent ainsi un emprisonnement de cinq ans et d’une amende de 500 000 €, dont le montant peut être porté au double du produit tiré de l’infraction.

Les peines sont portées à sept ans d’emprisonnement et à une amende de 3 000 000 €, dont le montant peut être porté au double du produit tiré de l’infraction, lorsque les faits ont été commis en bande organisée ou réalisés ou facilités au moyen :

1° Soit de comptes ouverts ou de contrats souscrits auprès d’organismes établis à l’étranger ;

2° Soit de l’interposition de personnes physiques ou morales ou de tout organisme, fiducie ou institution comparable établis à l’étranger ;

3° Soit de l’usage d’une fausse identité ou de faux documents, au sens de l’article 441-1 du code pénal, ou de toute autre falsification ;

4° Soit d’une domiciliation fiscale fictive ou artificielle à l’étranger ;

5° Soit d’un acte fictif ou artificiel ou de l’interposition d’une entité fictive ou artificielle.

2.2. Escroquerie

Par ailleurs, la fraude à la TVA peut également être poursuivie sur le fondement de l’escroquerie (ou tentative d’escroquerie) qui est passible de 5 ans d’emprisonnement et d’une amende pouvant aller jusqu’à 375 000 €.

A noter que dans ce cas, les peines peuvent être portées à dix ans d’emprisonnement et à 1 000 000 € d’amende lorsque l’escroquerie est commise en bande organisée.

Fraude à la TVA : les dispositifs de lutte mis en place

L’administration fiscale a mis en place plusieurs dispositifs pour lutter contre la fraude à la TVA.

Des dispositions fiscales spécifiques permettent ainsi de remettre en cause la déduction effectuée chez le client lorsqu’il est démontré qu’il savait ou qu’il ne pouvait ignorer qu’il participait à un montage.

La solidarité de paiement des rappels entre tous les acteurs de la chaîne du carrousel peut également être appliquée.

Enfin, ainsi qu’il a été vu ci-dessus, les schémas de fraude fiscale peuvent être poursuivis sur le fondement de la fraude fiscale (CGI, art. 1741) ou de l’escroquerie.

Comment réagir face à un contrôle fiscal à la TVA ?

Lorsqu’une entreprise fait face à un contrôle fiscal portant sur la TVA, il convient bien entendu de rester coopératif tout au long du processus.

Contrôle fiscal de la TVA : les possibilités de recours

Le contrôle fiscal portant sur la TVA est un moyen pour l’administration fiscale de s’assurer qu’une entreprise a respecté les différentes règles en matière de TVA, notamment celles relatives à la TVA déductible et la TVA collectée.

De son côté, une entreprise qui fait l’objet d’un contrôle fiscal à la TVA n’est pas démunie. Elle dispose des recours classiques applicables à tous les contrôles fiscaux pour se défendre. Nous citerons ci-après les principaux.

1.Contester la proposition de rectification

Comme pour tout contrôle fiscal, le contribuable a la possibilité de présenter ses observations dans un délai de 30 jours suivant la réception de la proposition de rectification.

Il est donc opportun de répondre à la proposition de rectification pour argumenter et contester éventuellement les redressements opérés par l’administration fiscale.

2. Saisir la commission des impôts directs et taxes sur le chiffre d’affaires

En cas d’un désaccord avec la décision des services des impôts, le contribuable a la possibilité de saisir la commission des impôts directs et taxes sur le chiffre d’affaires.

Pour être recevable, ce recours doit être effectué dans un délai de 30 jours après la réception de la réponse de l’Administration fiscale.

Toutefois, cette commission ne possède qu’un pouvoir consultatif et n’est pas compétente pour régler tous les cas de litiges liés à la TVA.

3. Introduire un recours hiérarchique

L’entreprise a aussi la possibilité de demander un entretien avec le supérieur hiérarchique du vérificateur en vue d’avoir un nouveau regard sur l’affaire. Il s’agira généralement de porter l’affaire à la connaissance de l’inspecteur principal ou départemental des impôts.

Ce recours constitue une voie pré-contentieuse et doit être expressément formulé.

Par ailleurs, le recours hiérarchique n’interrompt pas le processus du contrôle fiscal.

4. Saisir le tribunal administratif

Lorsque le contribuable n’obtient pas une issue favorable au cours des précédents recours, il est alors possible de saisir le tribunal administratif afin de porter le contentieux devant le juge.

Ce n’est qu’à partir de cette phase-là que le contribuable a un interlocuteur qui n’est plus l’administration fiscale.

Le rôle d’un avocat en droit pénal fiscal lors d’un contrôle fiscal à la TVA

Dans un contexte de fraude à la TVA, les premières investigations consistent généralement en un contrôle fiscal de la TVA des sociétés potentiellement concernées.

Dans un deuxième temps, les investigations prendront une tournure pénale contre les dirigeants.

C’est pourquoi la présence d’un avocat en droit pénal fiscal est essentielle dès la phase du contrôle fiscal.

En effet, celui-ci pourra s’occuper à la fois des aspects fiscaux et des aspects pénaux du dossier.

Son premier rôle sera de fournir au contribuable des conseils sur la meilleure manière de réagir ainsi que les différents recours possibles dont il dispose pour se défendre à diverses étapes du contrôle fiscal.

Pour cela, le contribuable peut choisir de :

- Engager officiellement l’avocat en droit pénal fiscal : ce dernier suivra alors le contrôle fiscal, pourra interagir avec le vérificateur et pourra recevoir une copie de tous les courriels adressés à son client.

- Engager l’avocat en droit pénal fiscal dans un contexte non officiel : l’avocat jouera alors son rôle de conseiller en orientant le contribuable sur la meilleure manière de répondre aux demandes de l’administration.

Le travail de l’avocat en droit pénal fiscal consiste non seulement à se battre pour les droits et libertés des contribuables, mais aussi à s’assurer que le contribuable contrôlé est traité correctement et conformément aux textes.

Dans l’éventualité d’un redressement fiscal, l’avocat en droit pénal fiscal pourra discuter en commun accord avec son client de la stratégie de défense la plus adaptée.

Selon les circonstances, l’avocat pourra proposer une stratégie frontale pour contester la décision de l’administration fiscale ou une stratégie de négociation pour tenter d’alléger au mieux les sanctions encourues par son client.

Enfin, ses compétences en droit pénal feront que l’avocat pourra anticiper les éventuelles suites pénales et pourra tenter de prévenir dès le contrôle fiscal les risques de poursuites.

Fraude à la TVA : comment le cabinet d’avocat en droit pénal fiscal Arfé Avocats peut-il vous aider ?

C’est parce que le cabinet Arfé Avocats a une double compétence en droit pénal et en droit fiscal que nous sommes les plus à même de vous défendre dans les cas de fraude à la TVA.

Il est en effet courant d’avoir recours à un avocat fiscaliste pour la phase de contrôle fiscal puis, à un avocat pénaliste pour la phase de poursuite pour fraude fiscale ou escroquerie à la TVA.

Toutefois, Antoine REILLAC peut assurer les deux aspects (fiscal et pénal) dans le cadre de ces affaires.

Les avantages de cette situation est d’avoir un même avocat du début à la fin de la procédure.

De plus, la connaissance des procédures fiscales et pénales permet d’analyser les interactions entre les deux procédures et les éventuels vices de forme qui peuvent en découler.

Enfin, l’anticipation des enjeux pénaux dès la phase du contrôle fiscal est un vrai atout pour obtenir les meilleurs résultats possibles.

Avec notre expérience et notre savoir-faire en droit fiscal, nous saurons valablement défendre vos intérêts devant les services des impôts dans le cadre de règlement de litiges fiscaux ou pour engager un contentieux fiscal.

Par ailleurs, Antoine REILLAC pourra vous défendre devant les tribunaux en cas de poursuites pénales pour fraude fiscale ou escroquerie à la TVA.

Antoine REILLAC se déplace dans toute la France pour plaider ces affaires de fraude fiscale à la TVA devant toutes les juridictions réparties en France et dans les DOM TOM.

Nos conseils pour vous prémunir d’un contrôle fiscal à la TVA

Voici quelques conseils à appliquer pour rester à l’abri de tout éventuel contrôle fiscal :

Bien remplir vos déclarations fiscales : Pour ne pas subir de contrôle fiscal, vous devez veiller à correctement remplir les déclarations de TVA de votre entreprise.

Être vigilant avec les fournisseurs : Afin de ne pas vous retrouver involontairement mêlé à un réseau de fraude carrousel, il est important de surveiller les fournisseurs avec lesquels vous collaborez. Pour identifier un fournisseur douteux, il existe plusieurs signaux d’alerte tels que notamment, un nouveau fournisseur sur le marché, un numéro de TVA intracommunautaire invalide, un prix de transaction fixé trop bas, une absence de compte bancaire, une insistance à être payé en espèce, etc.

Questions fréquemment posées

Qu’est-ce qu’un contrôle fiscal à la TVA ?

Le contrôle fiscal est un moyen pour l’administration de vérifier que la situation fiscale d’une entreprise est en règle avec la réglementation en matière de TVA.

Il s’agit notamment de vérifier si l’entreprise a correctement comptabilisé la TVA déductible et la TVA collectée.

Quelles sont les différentes procédures d’un contrôle fiscal TVA ?

Les services des impôts disposent de plusieurs moyens pour contrôler les situations fiscales au regard de la TVA d’une entreprise, à savoir notamment :

La vérification de comptabilité – La vérification de comptabilité (livre des procédures fiscales (LPF), art. L. 13) est un ensemble d’opérations qui a pour objet d’examiner, sur place, la comptabilité d’une entreprise individuelle ou d’une société.

Une vérification de comptabilité implique au-delà du simple examen de la comptabilité, une confrontation de renseignements extra-comptables aux données comptables qui se trouvent à la base même des déclarations souscrites.

L’examen de comptabilité – La procédure d’examen de comptabilité codifiée à l’article L. 13 G du LPF et à l’article L. 47 AA du LPF, permet à l’administration fiscale de réaliser du bureau des opérations de contrôle à partir du fichier des écritures comptables communiqué par l’entreprise, sans se déplacer dans les locaux de cette dernière.

Quels sont les moyens de lutte contre la fraude à la TVA ?

L’administration fiscale dispose de plusieurs mécanismes pour lutter contre la fraude fiscale à la TVA à savoir notamment :

- La remise en cause du droit à déduction de l’entreprise déductrice avec majorations et intérêts de retard

- Solidarité de paiement de la taxe entre le fournisseur et le client (article 283-4° du CGI)

- Remise en cause de l’exonération de la livraison intracommunautaire s’il est démontré que le fournisseur savait ou ne pouvait ignorer que le destinataire présumé de l’expédition n’avait pas d’activité réelle (article 262 ter-I-1°) du CGI).

Par ailleurs, les dirigeants des entreprises concernées peuvent être poursuivis pénalement pour fraude fiscale ou escroquerie à la TVA.

Quelles sont les recours à un contrôle fiscal de la TVA ?

En cas de litige fiscal, l’entreprise dispose différents moyens de recours pour sa défense :

- Contestation de la proposition de rectification dans un délai de 30 jours suivant sa réception par le biais d’observations (observations du contribuable)

- Saisir la commission des impôts directs et taxes sur le chiffre d’affaires dans un délai de 30 jours après la réception de la réponse de l’Administration fiscale (réponse aux observations du contribuable)

- Introduire un recours hiérarchique en vue d’obtenir gain de cause

- Saisir le tribunal administratif pour porter le contentieux fiscal devant le tribunal

Quel est le rôle d’un avocat en droit pénal fiscal en cas de fraude à la TVA ?

Lorsque l’administration suspecte un cas de fraude à la TVA, il est important de s’adjoindre les services d’un avocat en droit pénal fiscal pour gérer les aspects fiscaux et pénaux de ce genre d’affaires.

Lors de la phase de contrôle fiscal, l’avocat en droit pénal fiscal joue plusieurs rôles importants à savoir :

- Fournir au contribuable des conseils sur la meilleure façon de répondre aux demandes du vérificateur

- Donner des éclaircissements au client sur les différentes options légales qui s’offrent à lui pour se défendre face à l’administration fiscale

- Veiller au respect des droits du contribuable et en particulier le principe du débat oral et contradictoire

- En cas de redressement, proposer une stratégie frontale pour contester la décision de l’administration ou une stratégie de négociation pour tenter d’alléger au mieux les sanctions encourues par le client

- Anticiper les risques de poursuite pénale

Lors de la phase de poursuites pénales, et si celles-ci ont lieu, l’avocat en droit pénal fiscal vous défend durant toute la procédure pénale et devant les juridictions répressives.

Le cabinet Arfé Avocats met à votre disposition tout son savoir-faire en droit pénal fiscal pour vous représenter devant les autorités fiscales et défendre valablement vos intérêts lors des contentieux fiscaux et pénaux.

Conclusion

Dans les affaires de fraude à la TVA, les investigations commencent généralement par un contrôle fiscal des entreprises soupçonnées d’avoir éludé la TVA.

Puis, dans une seconde phase, les dirigeants peuvent être poursuivis pour fraude fiscale et escroquerie à la TVA.

En raison des enjeux et de la complexité des différents recours, il est vivement conseillé de solliciter l’accompagnement d’un avocat en droit pénal fiscal pour assister les personnes poursuivies durant toutes les phases d’investigations.

Si vous avez besoin d’un avocat en droit pénal fiscal ou besoin de plus d’éclaircissement sur la fraude à la TVA, le cabinet Arfé Avocats reste disponible pour vous aider.